Налог на капитал – Impuesto sobre el Patrimonio

25 Ноября 2017 4336 0

Материально хорошо обеспеченные люди, владеющие значительными активами как в Испании, так и за рубежом, обязаны ежегодно уплачивать и дополнительный налог – налог на капитал. При этом, налоговые резиденты Испании уплачивают этот налог со всего имущества и принадлежащих им имущественных прав, а нерезиденты – только с активов, находящихся в Испании.

Материально хорошо обеспеченные люди, владеющие значительными активами как в Испании, так и за рубежом, обязаны ежегодно уплачивать и дополнительный налог – налог на капитал. При этом, налоговые резиденты Испании уплачивают этот налог со всего имущества и принадлежащих им имущественных прав, а нерезиденты – только с активов, находящихся в Испании.Данный налог был введен в действие еще в конце 70-ых, но в настоящее время регулируется нормами закона Ley 19/1991. Налог был отменен с 2008 года, а затем, спустя три года, снова введен в действие, и продолжает действовать по сей день.

В налоговую базу по данному налогу включается стоимость всех материальных и нематериальных активов налогоплательщика: и недвижимое имущество, и средства на банковских счетах и депозитах, и акции (доли) и облигации, и страховка жизни, и ювелирные изделия, предметы искусства и антиквариат, транспортные средства и суда, интеллектуальная собственность и т.п., находящихся:

- вне зависимости от их местоположения - для испанского налогового резидента;

- в Испании - для нерезидента Испании.

Налоговая база подлежит уменьшению на сумму имеющихся обязательств: ипотеки, займы, кредиты, отсрочки платежа.

В соответствии с статьей 28 вышеназванного закона от налогообложения могут освобождаться активы на сумму не превышающую 700000 евро, но в каждое Автономное сообщество имеет право на изменение этой суммы. К примеру, для тех, кто проживает в Автономном сообществе Валенсия, в соответствии со статьей 8 местного закона Ley 13/1997 от оплаты данного налога освобождены активы только на 600000 евро (для инвалидов, при определенных условиях, - до 1 миллиона евро), для жителей Каталонии – 500.000 евро, а в Автономном сообществе Мадрид действует льгота по данному налогу в размере 100%.

Налоговая база также уменьшается на стоимость основного жилья налогоплательщика в Испании, но не более, чем на 300.000 евро.

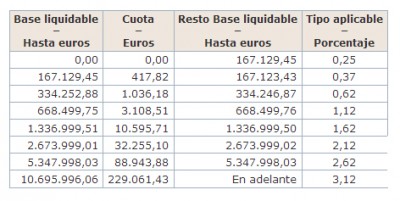

От конкретного Автономного сообщества, зависит и шкала налогообложения, в Автономном сообществе Валенсия в настоящий момент она такова:

Пример расчета налога.

Пример расчета налога.Вы имеете жилье, в котором постоянно проживаете, стоимость которого 400.000 евро. Имеете на банковском счете по состоянию 31 декабря – 60.000 евро. Являетесь собственником двух квартир по 600.000 каждая, одна из которых в ипотеке с текущей задолженностью 260.000 евро, а также автомобиля текущей оценочной стоимостью 42.000 евро. Кроме того, по договору займа Вы должны своему знакомому 75.000 евро.

Итак, налоговая база = (400.000 + 60.000 + 600.000 + 600.000 + 42.000 – 260.000 – 75.000) – 300.000 = 1.067.000 евро.

Если Вы проживаете в Валенсии, то налогооблагаемая база составит = 1.067.000 – 600.000 = 467.000 евро.

Налог к оплате: 167.129,45*0,25% + 167.123,43*0,37% + 132.747,12*0,62% = 1.859,21 евро

Обязанность подавать декларацию имеют те, чья сумма налога к оплате получилась положительной, а также вне зависимости от суммы к оплате те, чья сумма активов превышает 2 миллиона евро. При этом надо учесть, что декларация по этому налогу должна подаваться одновременно с декларацией по налогу на доходы физических лиц IRPF. И налог на капитал, рассчитанный к оплате, суммированный с суммой налога IRPF к оплате, не должны превысить 60% от налоговой базы по налогу на доходы физических лиц. В случае же превышения необходимо соответственно уменьшить сумму оплаты налога на капитал, но не более, чем на 80%. Если какие-либо активы находятся за рубежом, то налогооблагаемая сумма может быть уменьшена на сумму соответствующих налогов, уплаченных по месту нахождения активов.

*Данная информация предоставлена в состоянии «как есть», может быть изменена (актуализирована, дополнена) автором без предварительного уведомления.

Если у Вас возникли вопросы или замечания по содержанию данной статьи, если у Вас есть дополнения или собственный жизненный опыт по этой теме, пожалуйста, напишите в комментариях, обсудим.

Читайте также:

Комментарии